Článek

Otázku „co s penězi pro děti“ řeší snad každý rodič. Mnohým starosti o finanční budoucnost rodiny přidělávají nejednu vrásku. A protože se v mém okolí toto téma objevuje čím dál častěji, rozhodl jsem se sepsat své postřehy z osobní zkušenosti i poradenské praxe.

Přeju si, aby alespoň pár rodičům dodaly klid a vědomí, že třeba i s omezeným rozpočtem lze díky chytré strategii dosáhnout krásných výsledků. A ano - i udělat z dětí milionáře.

Co tedy s finančním darem od strýčka k narození potomka? Kam poslat tisícovku od babičky k narozeninám? Jak ochránit úspory pro děti před inflací i před potomky samotnými?

Začněme od základu

Sebelepší investice nenahradí finanční návyky a hodnoty, které děti odpozorují doma. Právě to je to, co zajišťuje udržitelné bohatství. Staré šlechtické rody nepředávají jen majetek – předávají i know-how, jak s ním zacházet. A pokud chybí pevný základ v myšlení, stává se i velké bohatství jen dočasnou epizodou.

V následujících řádcích sdílím své osobní postoje, úvahy a konkrétní cestu, kterou jsme zvolili my – jako rodina se dvěma malými dětmi a nadprůměrnými příjmy.

Je důležité zdůraznit: žádná strategie není univerzální. Každé řešení by mělo odpovídat konkrétní situaci rodiny. Záleží na celé řadě faktorů: příjmech, majetku, vztahu k riziku i délce plánovaného investičního horizontu.

Tento text proto není návod, rada ani investiční doporučení. Je to jen sdílení vlastní cesty – která může někoho inspirovat. V mém případě je specifická i tím, že se investicemi profesně zabývám, a jsem díky tomu ochoten akceptovat určité typy rizik – zejména ta, která lze dobře řídit strategií. Právě to mi umožňuje cílit na vyšší výnosy, které i při relativně nízké měsíční částce mohou přinášet v dlouhém horizontu zajímavé výsledky.

Na co vlastně spoříme?

Za nejlepší investici je často považována ta do vzdělání. I naším cílem je mít prostředky pro období studia dětí – ať už půjde o školné, náklady na bydlení nebo jiné životní náklady. Pokud studijní cesta dětí povede až na vysokou školu, mluvíme o milionech korun. Pokud bude kratší a rozhodnou se třeba podnikat, cestovat nebo se vrcholově věnovat sportu - i to všechno něco stojí. Naší ambicí není děti dirigovat, ale dát jim svobodu volby. A k té je kapitál často potřeba.

Čím dřív začneme, tím lépe. Peníze totiž potřebují čas. Každý měsíc váhání může stát v budoucnu násobky na ušlém výnosu. Tohle je lekce, kterou v 90. letech připomínali čerstvým maminkám i pojišťováci v porodnicích - s cílem obchodně vytěžit jejich hormonální opojení.

Co mi pro budování kapitálu pro děti nedává smysl?

Z dlouhodobého hlediska nevyužíváme tyto nástroje:

- Spořicí účty, termínované vklady, stavební spoření – nepřekonají inflaci.

- Životní pojištění jako formu spoření – zbytečně drahé a neefektivní.

- Zlato, mince a jiné komodity – uchovatel hodnoty ano, ale růst? Spíš ne.

- Kryptoměny – nezavrhuji je, ale nevidím důvod je považovat za bezpečné řešení pro děti.

Kde vidím potenciál?

Volím dvě hlavní třídy aktiv: akcie a nemovitosti.

📈 Akcie – výnos a růst

Dlouhodobá pravidelná měsíční investice, minimálně na 20 let. Úrok z úroku je osmý div světa. Volím akciové fondy s důrazem na:

- diverzifikaci

- profesionální správu

- vyšší výnos (a jsem ochoten přijmout vyšší riziko)

Akciové portfolio pro naše děti má cílovaný výnos 12 - 15 % p.a. a obsahuje:

- 50 % fond fondů s finanční pákou – investuje do veřejně obchodovaných ETF a využívá páku pro zvýšení potenciálního výnosu.

- 50 % fond zaměřený na private equity a venture capital – investuje do mladých veřejně neobchodovaných firem s vysokým růstovým potenciálem.

➡️ Díky vysokému očekávanému výnosu chceme za pár tisíc měsíčně vytvořit v čase kapitál ve vyšších milionech korun. Pravidelné investování navíc pomáhá snižovat riziko spojené s kolísáním hodnoty, které je běžně s vyšším výnosem spojené - a to díky průměrování nákupní ceny (cost-averaging).

🏠 Nemovitost – jistota a různé druhy využití

Investiční byt pořizujeme do rodinného portfolia s potenciálem budoucího převodu na potomky. Může sloužit pro:

- studentské či startovací bydlení,

- ochranu před rostoucími cenami bydlení na trhu,

- finanční výtěžek při budoucím prodeji nebo dlouhodobou rentu z nájmu.

Pro pořízení investičního bytu nepotřebujete mít na účtu miliony. Stačí částečný vlastní vklad a zbytek může pokrýt bankovní úvěr. Pravidelné splátky úvěru pak částečně uhradí nájemné, takže na investici nejste sami.

Díky tomu lze za pár tisíc měsíčně „ovládat“ majetek v hodnotě několika milionů korun. A co je klíčové – pokud hodnota nemovitosti v čase roste, roste i výnos vašeho vlastního kapitálu. Právě efekt finanční páky dělá z nemovitostí atraktivní kombinaci relativní jistoty, solidního výnosu a zároveň majetku, který lze i prakticky využít – třeba jako bydlení pro děti v budoucnu.

Očekávaný vývoj

Dají se vybudovat miliony i s omezeným rozpočtem? Rozhodně ano.

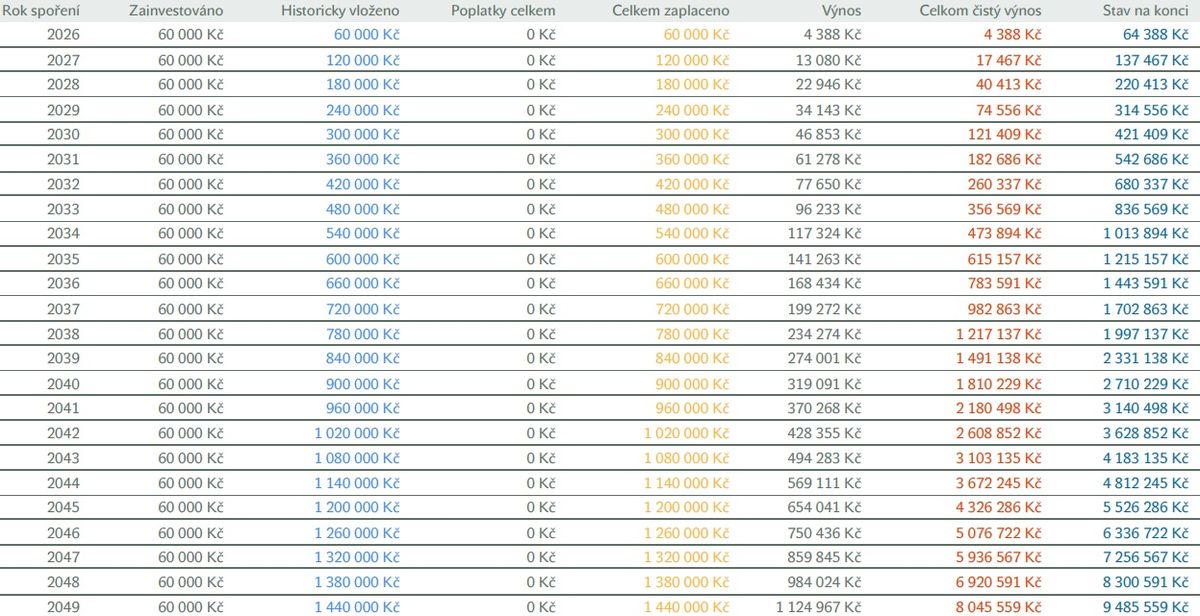

Na grafu níže je vidět potenciální vývoj pravidelné investice 5 000 Kč měsíčně do výše popsaného akciového portfolia.

Výsledek? Za 24 let se může jednat až o 10 milionů korun.

Ano, kvůli inflaci budou mít tyto miliony menší kupní sílu než dnes – možná i poloviční. Ale i tak půjde o velmi solidní základ pro studia, bydlení, podnikání nebo jiný start do života.

Investice do akciového portfolia po dobu 24 let s očekávaným výnosem 13,5 % p.a.

Další modelace ukazuje vývoj hodnoty druhého klíčového aktiva – investičního bytu – ve stejném časovém horizontu. Pokud nemovitost pořídíme s 80% hypotékou splatnou za 24 let, měsíční splátka se bude pohybovat okolo 18 000 Kč. Podstatnou část z ní může pokrýt příjem z nájmu.

Zároveň se tu naplno projevuje efekt finanční páky: i když vložíme jen 20 % vlastních prostředků, zhodnocujeme celou hodnotu nemovitosti – například 4 miliony Kč. Pokud její cena vzroste o 5 % ročně, už po prvním roce stoupne hodnota na 4,2 milionu Kč.

Samozřejmě je třeba výnos korigovat o zaplacené úroky – ty však tvoří menší část celkových nákladů a v čase klesají. Výsledkem je atraktivní kombinace růstu hodnoty, částečného pasivního příjmu a stabilního fyzického aktiva.

Investice do investičního bytu s očekávaným zhodnocením 5 % ročně

Závěrem

Máte dítě, nebo ho teprve plánujete? Začněte co nejdřív.

I malá, ale pravidelná investice může za dvacet let otevřít vašemu potomkovi dveře, které by jinak zůstaly zavřené.

Ale nezapomínejme na to nejdůležitější: žádné portfolio nenahradí výchovu a hodnoty, které svým dětem každý den předáváme. Bohatství totiž nevzniká jen na účtu – ale v hlavě. V návycích, postojích a způsobu myšlení.

A skutečné bohatství? To se nepočítá jen v korunách. Je ukryté ve zdraví či v tom, jaký vztah si člověk vytvoří ke světu i lidem kolem sebe. A právě k tomu chceme děti vést – aby dokázaly žít život, který bude naplněný, smysluplný a jejich.